Prêt aux petites entreprises ou avance de fonds: quelle différence?

Si vous cherchez de l'argent pour financer la croissance de l'entreprise, il est fort probable que vous le fassiez avec un prêt bancaire ou une marge de crédit. Cependant, les avances de fonds des commerçants sont une autre source populaire de financement, surtout pour les petites entreprises.

Une étude de la Banque fédérale de New York de 2015 a montré que les prêts et les marges de crédit sont la méthode de financement la plus populaire. 52 pour cent, respectivement), 7 pour cent avaient utilisé des avances de fonds de commerce l'année précédente. Les petites entreprises étaient plus susceptibles de faire cela: 10% des microentreprises (revenus inférieurs à 100 000 $) ont pris des avances de fonds de commerce l'an dernier.

Un prêt ou une avance de fonds peut être un bon choix, selon le produit du prêt être utilisé.

"Le but du prêt devrait conduire toute la conversation", a déclaré Ty Kiisel, responsable de l'éducation financière pour OnDeck, un fournisseur de prêts commerciaux en ligne. "Cela va vous dire combien d'argent vous avez besoin et combien vous pouvez vous permettre de dépenser pour cela."

La mécanique des avances marchandes

Bien que les deux méthodes de financement impliquent recevoir et rembourser une somme d'argent, marchand les avances de fonds ne sont pas les mêmes que les prêts. Au lieu de cela, l'entreprise reçoit une avance sur ses futures ventes de cartes de crédit, et le fournisseur tire de l'argent des futures transactions par carte de crédit de l'entreprise comme remboursement. Les paiements sont effectués quotidiennement ou parfois hebdomadairement.

Le montant du remboursement est basé sur un pourcentage des ventes de cartes de crédit quotidiennes appelées la retenue, qui peut varier de 5% à 20%. Par exemple, si une entreprise fait 10 000 $ en ventes par carte de crédit et que la retenue est de 10%, le montant du remboursement sera de 1 000 $. Le pourcentage de retenue ne change pas. Toutefois, le montant du paiement peut varier en fonction du volume des transactions par carte de crédit.

Le coût d'une avance, appelé taux du facteur, est également un chiffre prédéfini. Aussi appelé le taux d'achat, il est généralement exprimé comme un chiffre tel que 1,2 ou 1,4. Une avance avec un taux factoriel de 1,3 signifie que l'entreprise remboursera 13 000 $ pour chaque tranche de 10 000 $ avancée pour une période d'un an.

Comparer les coûts

Le prix des avances marchandes peut compliquer la comparaison des coûts avec les entreprises prêts. Une avance impute immédiatement tous les intérêts sur le montant total, tandis qu'un prêt impute des intérêts sur un montant moindre chaque mois à mesure que le capital est remboursé. Ainsi, des frais de 30 000 $ pour une avance de 10 000 $ ne correspondent pas à un prêt commercial de 30% en pourcentage annuel (TAP). Au contraire, il est plus proche d'un APR de 50 pour cent. Avec des frais supplémentaires, le taux effectif peut aller beaucoup plus haut.

Jared Hecht, cofondateur et PDG de Fundera, une société basée à New York, est une plate-forme en ligne pour jumeler des entreprises avec des prêts et des avances.

"Nous avons vu des clients qui ont souscrit des avances de fonds de commerce et qui paient un APR au nord de 150% sans même le savoir", a dit Hecht.

Les avances sont des financements à court terme, et sont donc mieux adaptés à court terme pour des besoins tels que l'acquisition de stocks. La plupart sont conçus pour être remboursés en six à 24 mois. Et contrairement à la plupart des prêts, le remboursement anticipé d'une avance de marchand ne génère aucune économie. Le taux factoriel est le même, qu'il soit nécessaire de rembourser l'avance ou un délai plus court ou plus long.

Comme une avance ne nécessite pas de versements mensuels déterminés, une entreprise paiera plus si les ventes sont bonnes et moins les ventes sont en baisse. Cela peut aider à éviter les frictions qui pourraient être plus fréquentes avec des paiements mensuels fixes.

«Pour une entreprise qui est saisonnière, cela peut être une bouée de sauvetage», a déclaré Andrew Rafal, président de Bayntree Wealth Advisors. "S'ils ont un mois de baisse, ils n'auront pas à couvrir le coût fixe d'un prêt aux petites entreprises."

Dans l'ensemble, un prêt commercial peut être considérablement moins coûteux qu'une avance de fonds de commerce. Hecht a conseillé de toujours vérifier si un prêt commercial est disponible avant de prendre une avance. Par exemple, il dit que certains utilisateurs d'avances marchandes de qualité pourraient obtenir des prêts soutenus par SBA avec un taux de 7%.

"Une avance commerciale peut être tentante, mais il existe de nombreux pièges qui peuvent forme, "Kiisel ajouté.

Note de la rédaction: Essayez-vous de trouver le prêt commercial qui vous convient? Remplissez le questionnaire ci-dessous, et vous serez contacté par nos partenaires prêteurs alternatifs, qui vous aideront à trouver le bon prêt pour vous:

Différences clés

Vitesse de financement: La vitesse est un avantage important des avances . Les avances peuvent souvent être appliquées en ligne et les fonds déposés dans le compte de l'entreprise dans les 24 heures. Par comparaison, des semaines peuvent s'écouler entre le moment où un prêt bancaire est demandé et l'approbation de l'emprunteur et la disponibilité de l'argent.

Limites d'emprunt: Une avance de trésorerie peut fournir des montants allant de quelques milliers à 250 000 $ ou plus. En revanche, les prêts soutenus par le SBA peuvent aller jusqu'à 5 millions de dollars.

Besoins de l'emprunteur: Les antécédents de crédit ne sont pas importants avec une avance. Une entreprise peut être approuvée pour une avance basée sur son historique de transactions par carte de crédit. Un prêt bancaire d'entreprise, cependant, exigera généralement le propriétaire de l'entreprise d'avoir un pointage de crédit personnel d'environ 700.

Le propriétaire devra souvent personnellement garantir le prêt et peut avoir à fournir des garanties supplémentaires. Par exemple, un prêt pour acheter du matériel d'usine peut être garanti par l'équipement, ou par un privilège contre le bâtiment de l'usine.

Le résultat

Les avances marchandes peuvent être plus rapides, impliquer moins de paperasserie et être accessibles aux entreprises. avec moins d'antécédents de crédit. Cependant, ils peuvent coûter beaucoup plus cher que les prêts aux entreprises, ce qui rend les prêts préférables pour les emprunteurs qui ont le temps et le crédit pour les obtenir.

«Nous avons constaté que la plupart des clients peuvent généralement attendre une semaine ou deux pour comprendre leurs offres et obtenir des offres compétitives d'un éventail plus large de prêteurs à travers une gamme de produits », a déclaré Hecht de Fundera. "Cela dit, certains clients ne veulent pas attendre."

Vous pensez qu'un prêt vous convient? Consultez le guide de Mobby Business pour choisir le meilleur prêt pour votre entreprise.

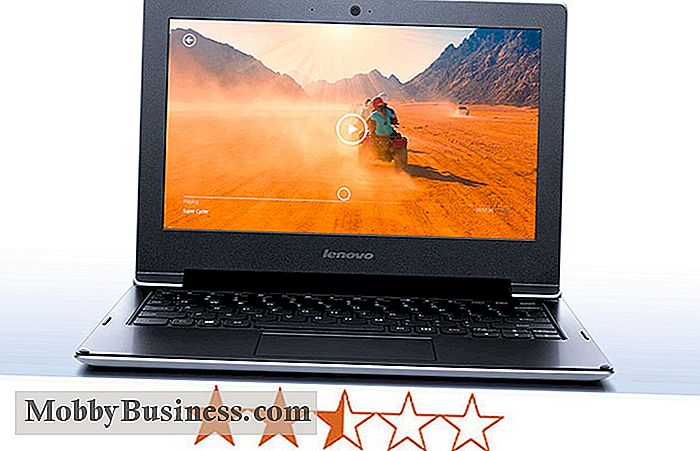

Lenovo S21e-20 Examen portable: est-ce assez bon pour les affaires

L'ordinateur portable Lenovo S21e est un ordinateur portable élégant et portable qui n'est pas une mauvaise option pour les voyageurs d'affaires soucieux de leur budget. Il offre un rendement décent pour votre argent, avec un processeur Intel Celeron avec 2 Go de RAM et un disque dur de 54 Go, le tout pour le bas prix de 269 $.

Personnalisez l'expérience du candidat

Pour attirer des candidats modernes, votre entreprise a besoin d'une stratégie d'embauche moderne - et cela signifie se concentrer sur l'expérience des candidats. SilkRoad état de l'embauche en Amérique, y compris ce que les candidats d'aujourd'hui recherchent. Selon les données de 14 millions de candidats, 329 000 embauches et 655 000 entrevues, SilkRoad a conclu que les candidats souhaitaient que les entreprises développent une approche holistique de l'embauche qui englobe tout l'éventail des perspectives d'emploi en une seule expérience.